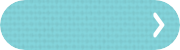

【教育費×投資】成功へのロードマップ(全10回)構成案

2026/01/05「教育費は使う時期が決まっている」という出口(終わり方)からの逆算

【教育費×投資】成功へのロードマップ(全10回)構成案

今回は【もくじ】ととらえて頂き、次回のブログ記事から書けたらこの場所にリンクを追記していきますね^^

お楽しみに♪

【1. 始め方編:NISA投資の基礎知識】

第1回:① NISAのしくみを理解する

【始め方編】第1回:NISA制度の「メリット」を正しく知り、【こどもNISA】を教育費作りの味方にする!

「教育費は使う時期が決まっている」という出口(終わり方)からの逆算【始め方編】第2回:NISAのしくみを理解する2027年~【こどもNISA】は教育費を準備するのに強力な《加速装置》となる!連載の第2回は、教育費準備の強力な武器となる「NI...

- 目的: 2027年~【こどもNISA】は教育費を準備するのに強力な《加速装置》となる!

- 背景: 2027年からは新たに「こどもNISA」がはじまる

- 1. 「非課税」の凄さを知る

2. 「こどもNISA」のメリットとデメリット

こどもNISAの制度まとめ(メリット)

こどもNISAの注意点(デメリット)

3. 教育費に特化した「こどもNISA枠」の活用方法 - まとめ: NISAはゴール(教育費)への「加速装置」。まずはルールを知ることから。

第2回:② 長期投資の基本

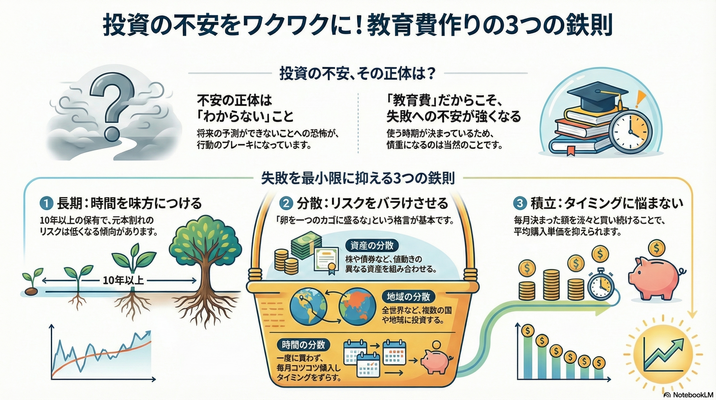

【始め方編】第2回: 長期投資の基本【長期・分散・積立】〜時間を味方にして不安をワクワクに変えるマインドセット〜

「教育費は使う時期が決まっている」という出口(終わり方)からの逆算「投資はギャンブル」「損をするのが怖い」というイメージから投資に不安を抱えているママ・パパへ。 教育費準備という「絶対に失敗したくない」目的があるからこそ、知っておいてほしい...

- 目的: 投資には失敗する可能性を減らせる方法がある。

- 背景: 投資の不安はどこから来るのか?

- ポイント: 初心者こそ、安心して続けられるマインドセット(知識)が必要

1.長期(時間を味方につける)

2.分散(リスクをバラけさせる)3つの分散方法

3.積立(タイミングを分散する) - まとめ: 教育費準備は「10年以上のロングマラソン」早めのスタートが最大のリスクヘッジ。

第3回:③ 何を買うか?投資信託の基本

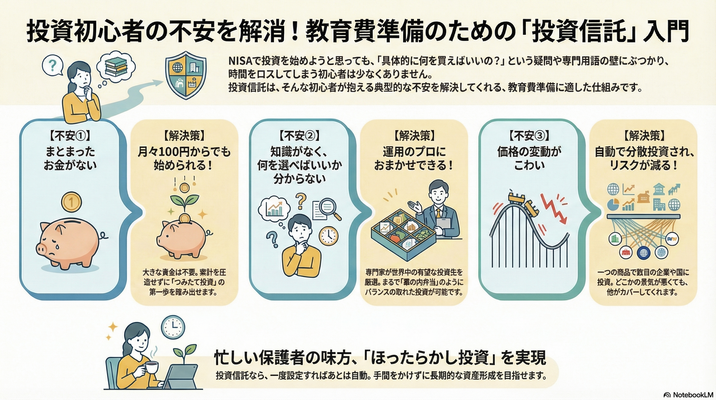

【始め方編】第3回:何を買うか?投資信託の基本~こどもNISA活用で教育費を準備したい方の不安を解消!~

「教育費は使う時期が決まっている」という出口(終わり方)からの逆算前回の「長期投資のマインドセット」に続き、今回は具体的な「手段」のお話です。 「NISAがいいのはわかったけれど、具体的に何を買えばいいの?」という素朴な疑問を解決していきま...

- 目的:投資経験のない方でも始めやすいのが投資信託です!

- 背景: 「何を買えばいい?」と検索するほど、専門用語に阻まれて立ち止まってしまう。

- ポイント:不安を解決する「投資信託」3つの特徴

【不安解消①】お金が貯まってなくても、少額から始められる

【不安解消②】投資の知識がなくても、投資の専門家に運用を任せられる

【不安解消③】価格の大きな変動がこわい▶分散投資することでリスクの低減が期待できる - まとめ: シンプルが一番!管理の手間を減らすことが、【こどもNISA】で教育費を成功させる秘訣。

始め方︰【保存版】投資信託の選び方「3つのポイント」NISAつみたて投資枠(こどもNISA)で教育費を準備する!

始め方︰【保存版】投資信託の選び方「3つのポイント」NISAつみたて投資枠(こどもNISA)で教育費を準備する!

投資信託の「中身」を具体的にイメージしよう!前回のブログ【始め方編】第3回:何を買うか?投資信託の基本~こどもNISA活用で教育費を準備したい方の不安を解消!~で解説した「投資信託(お弁当パック)」の中身をより具体的にイメージしていただくた...

- 投資信託の「中身」を具体的にイメージしよう!

- 投資信託はどう選ぶのが正解?

- どこの?何に?どう運用する? 3つのポイント

① 地域:どこに投資する?(国内・外国・全世界)

② 資産:何に投資する?(株式・債券・バランス)

③ 運用スタイル:どう運用する?(インデックス・アクティブ) - まとめ︰シンプルが一番!迷ったら「王道」を基準に考えてみよう!

参考書籍

新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説/花村泰廣(編著)

【2. 続け方編:家計の仕組みを作る】

第4回:④ 目的と目標設定

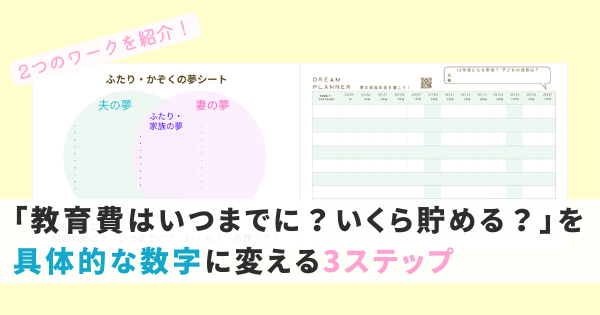

【続け方編】第4回:目的と目標設定 〜「教育費は、何の為に?いつまでに?いくら貯める?」を具体的な数字に変える3ステップ〜

教育費について、夫婦で話した事ありますか?家計管理は、何となく妻側が担っているケースが多い印象2021年のわたしも、最初の頃は「自分ひとり」でがんばっていました…だけど、教育費って【夫婦で共通のゴールを思い描く】プロセスがとても重要今回のブ...

- 教育費について、夫婦で話した事ありますか?

- なぜ、お金の話は険悪になるのか?

- わが家の【教育費のゴール】を決める3ステップ

step① 「ふたりの夢シート」で共通のゴールを決める

step② 「夢の家族年表」で教育費の(準備できる期間)

step③ 「貯める方法」を決める - まとめ:いま・未来「いつ使うお金か」でお金をわけて管理する

第5回:⑤ 家計の現状把握

【続け方編】第5回:家計の現状把握 〜おかね6パレット🄬で、無理のない貯蓄額を見つける〜

目標への「出発地点」を客観的に把握する前回の記事では夫婦で話し合い【目標設定】をしました。↓まだの方は先に読まれて下さいね! 【続け方編】第4回:目的と目標設定 〜「教育費は、何の為に?いつまでに?いくら貯める?」を具体的な数字に変える3ス...

- 目標への「出発地点」を客観的に把握する

- なぜ「現状把握」と「予算化」のセットが必要なの?

- おかね6パレット®を使った現状把握→予算化のメリットとは?

1現状は出発地点

2目標はゴール地点

3予算化すれば、まっすぐゴールまで走り続けられる! - まとめ:おかね6パレット®で叶う「納得感のある家計管理」

第6回:⑥ 予算化すれば先取り投資は続けられる!

【続け方編】第6回:予算化すれば先取り貯蓄や投資は続けられる! 〜おかね6パレット®︎で家計管理を自動化する方法!〜

「気合」に頼らず、自動的にお金が残る仕組みを完成させる第5回で現在地(家計の現状)を確認したあとは、いよいよ「ゴールへ続く道(仕組み)」を固めます‼️「気合」や「根性」を卒業して、頑張らなくてもお金が貯まる最強の仕組み作りをお伝えします。今...

- 「気合」に頼らず、自動的にお金が残る仕組みを完成させる

- モチベーションだけでは、忙しさや病気などイレギュラーに勝てない

- おかね6パレット®︎を活用した、貯め続けられる「仕組み化」3ステップ

step1.「いま使うお金」と「貯めるお金」を完全に分ける

step2.自動振替で「仕組み化」する

step3.夫婦で「予算を共有する」 - まとめ:仕組みは裏切らない。家計を「自動化」して走り切る!

【3. 終わり方編:賢く使い切る】

第7回:⑦ 現金化の注意点

* 第7回:⑦ 出口戦略:学資保険×NISAの使い分け術

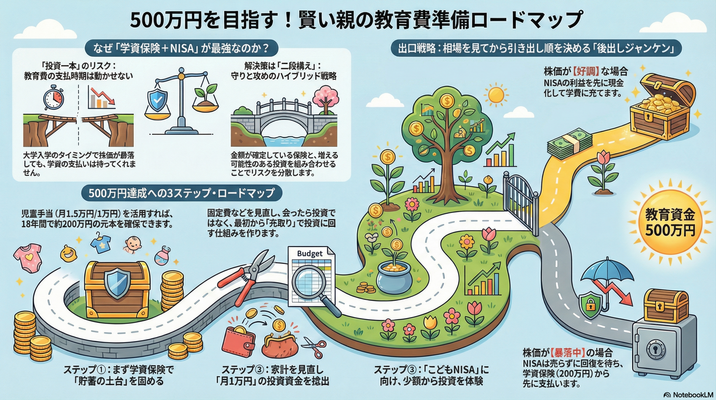

【 終わり方編】第7回:使うときの注意点2026年に0歳児がいるケース、私ならこう貯める!目標500万円のリアルな出口戦略

【出口戦略】暴落も怖くなくなる!?学資保険×NISAの「二段構え」で確実に教育費を準備する方法「投資一本」のリスクを避け、18年後に笑える準備をする今回の内容は、2026年生まれのお子さんを持つママ・パパが、新制度(こどもNISA)と学資保...

- 「投資一本」のリスクを避け、18年後に笑える準備をする

- なぜ「学資保険+投資」のセットが最強なのか?

- 失敗しない教育費の準備「3ステップ」ロードマップ

ステップ① まずは「学資保険」で先取り貯蓄の強制力をつける

ステップ② 家計の見直しで「投資に回せるお金を月1万円」を捻出する

ステップ③ 2027年「こどもNISA」に向けて今から助走する - 【まとめ】相場に合わせて「引き出し順」を変えられる賢い親になろう!

第8回:⑧ リスク資産の配分を考えておく

【 終わり方編】 第8回:教育費を「全額投資」は危険!?安心してお金を育てる「守りと攻め」

株価に振り回されない「我が家の攻防ルール」を作ろう!今回のブログでは、「絶対守りたいお金」と「増やしたいお金」を上手に色分けして、何があっても不安にならない状態を目指します。第7回ブログ⑦使うときの注意点で「保険と投資の使い分け」という考え...

- 株価に振り回されない「我が家の攻防ルール」を作ろう!

- 「1つに絞る」が実は、一番こわい⁉️ 18歳の直前まで全て株式投資に偏る危険性⚠️

- 知っておきたい【貯金・保険・債券・株式】4つのメリット・デメリット

【守りの資産(コア)】基礎を固める

【攻めの資産(サテライト)】ゆとりを作る - 守り・攻めをサッカーに例えてみる

- まとめ︰「守り」があるからこそ「攻め」が活きる

第9回:⑨ 使う時期は動かせない

*目的: 教育費特有の「逃げられない期限」に対し、最終的な確実性を勝ち取る。

* 背景: 老後資金と違い、教育費は「相場が戻るまで数年待つ」ことができない。

* ポイント: 1.期限の絶対性を再認識、2.「守り・攻め」のバランスの総仕上げ、3.使う時の相場での最終判断。

* まとめ: 投資は手段、目的は子どもの未来。最後は仕組みを信じて笑顔で送り出す。

💡 記事作成のヒント

この全10回を通じて、作成した**「予算化トライアングル」**の図解を何度も登場させると良いですね。

* 始め方編 = 未来の設計(01)

* 続け方編 = 夫婦の共通認識(02)&仕組み化(03)

* 終わり方編 = これら全ての集大成

という見せ方をすると、あなたのメソッドの価値がより伝わります。

まずは第2回の「NISAのしくみ」から、下書きを作成してみますか?

関連エントリー

-

始め方︰【保存版】投資信託の選び方「3つのポイント」

NISAつみたて投資枠(こどもNISA)で教育費を準備する!

投資信託の「中身」を具体的にイメージしよう!前回のブログ【始め方編】第3回:何を買うか?投資信託の基本~こども

始め方︰【保存版】投資信託の選び方「3つのポイント」

NISAつみたて投資枠(こどもNISA)で教育費を準備する!

投資信託の「中身」を具体的にイメージしよう!前回のブログ【始め方編】第3回:何を買うか?投資信託の基本~こども

-

2026年にNISAを始めたい!投資初心者にオススメの本5選✨

2026年こそはNISAで投資してみたい!ロードマップ記事の途中ですが、【始め方編】は終わりましたので、「20

2026年にNISAを始めたい!投資初心者にオススメの本5選✨

2026年こそはNISAで投資してみたい!ロードマップ記事の途中ですが、【始め方編】は終わりましたので、「20

-

【 終わり方編】第7回:使うときの注意点

2026年に0歳児がいるケース、私ならこう貯める!目標500万円のリアルな出口戦略

【出口戦略】暴落も怖くなくなる!?学資保険×NISAの「二段構え」で確実に教育費を準備する方法 「投資一本」の

【 終わり方編】第7回:使うときの注意点

2026年に0歳児がいるケース、私ならこう貯める!目標500万円のリアルな出口戦略

【出口戦略】暴落も怖くなくなる!?学資保険×NISAの「二段構え」で確実に教育費を準備する方法 「投資一本」の

-

【 終わり方編】 第8回:教育費を「全額投資」は危険!?

安心してお金を育てる「守りと攻め」

株価に振り回されない「我が家の攻防ルール」を作ろう!今回のブログでは、「絶対守りたいお金」と「増やしたいお金」

【 終わり方編】 第8回:教育費を「全額投資」は危険!?

安心してお金を育てる「守りと攻め」

株価に振り回されない「我が家の攻防ルール」を作ろう!今回のブログでは、「絶対守りたいお金」と「増やしたいお金」

-

【続け方編】第4回:目的と目標設定

〜「教育費は、何の為に?いつまでに?いくら貯める?」を具体的な数字に変える3ステップ〜

教育費について、夫婦で話した事ありますか?家計管理は、何となく妻側が担っているケースが多い印象2021年のわた

【続け方編】第4回:目的と目標設定

〜「教育費は、何の為に?いつまでに?いくら貯める?」を具体的な数字に変える3ステップ〜

教育費について、夫婦で話した事ありますか?家計管理は、何となく妻側が担っているケースが多い印象2021年のわた